A carta que três economistas – Pedro Malan, Armínio Fraga e Edmar Bacha – enviaram a Lula advertindo para os riscos de abolir o “teto de gastos” para fazer políticas sociais, gerou uma resposta de outros quatro economistas: José Luis Oreiro, Luiz Carlos Bresser-Pereira, Luiz Fernando Rodrigues de Paula, Kalinka Martins da Silva e Luiz Carlos Garcia de Magalhães também enviaram uma carta ao futuro governante para apoiá-lo nas críticas ao teto de gastos. Dizem que o teto de gastos é “uma falácia” e lembram que a dívida pública deve entrar na discussão sobre o equilíbrio fiscal.

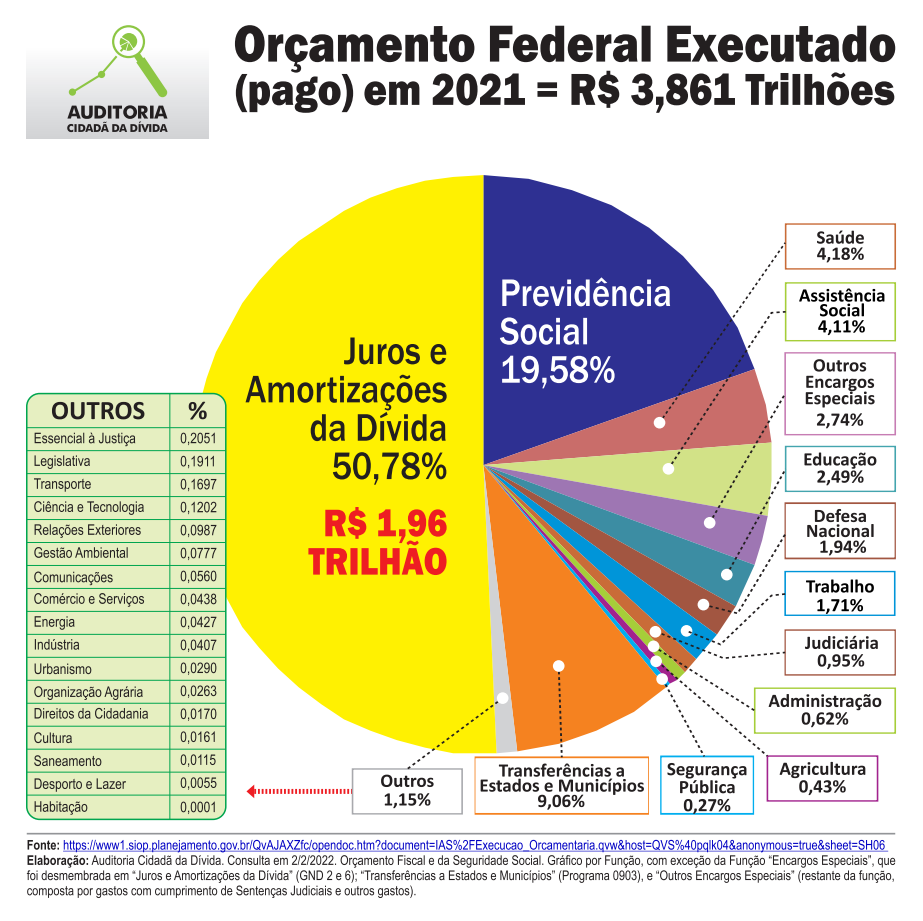

“No debate sobre o ajuste fiscal no Brasil existe um elemento ausente, a saber: os gastos com o pagamento de juros da dívida pública. Em 2022 os gastos com juros serão de mais de R$ 500 bilhões, devendo ultrapassar os R$ 700 bilhões no próximo ano. Trata-se da segunda maior rubrica do orçamento público, ficando atrás apenas dos gastos com previdência social”.

“Esse volume de pagamento de juros é o maior programa de transferência de renda do mundo, só que é uma transferência de renda de toda a sociedade para o 1% mais ricos de nossa população”

Leia a íntegra da carta:

Carta aberta ao presidente

Ao Excelentíssimo Senhor Presidente Eleito da República Federativa do Brasil, Luiz Inácio Lula da Silva

Prezado Presidente Lula,

Nós os pesquisadores e economistas abaixo assinados gostaríamos inicialmente parabenizá-lo pela sua eleição ao cargo de Presidente da República Federativa do Brasil no último dia 30 de outubro de 2022. Sua eleição representou o triunfo da civilização e da democracia contra a barbárie e a ameaça autoritária de Jair Bolsonaro. Todos nós ficamos muito felizes e aliviados pelo desfecho do processo eleitoral bem como pelo reconhecimento por parte dos governos das nações civilizadas da sua vitória incontestável no pleito.

Nossa intenção com esta carta, além de parabenizá-lo pela sua vitória, é fazer um contraponto a carta recentemente endereçada a Vossa Excelência pelos economistas Armínio Fraga, Edmar Bacha e Pedro Malan. A parte da defesa da civilização e da democracia que os citados economistas fizeram em sua carta, discordamos do início ao fim da missiva escrita por eles.

Na carta enviada a Vossa Excelência, os economistas supracitados se opõem ao seu compromisso de campanha de revogar o Teto de Gastos, o qual na interpretação de Vossa Excelência, a qual é compartilhada por nós, estaria impedindo o aumento dos gastos com saúde, educação, assistência social e investimento em infraestrutura. Para Fraga, Bacha e Malan o teto de gastos teria desempenhado no Brasil um papel fundamental no sentido de garantir a “responsabilidade fiscal”, a qual é fundamental para manter a inflação sobre controle ao assegurar a confiança do “mercado” nas políticas econômicas do governo. Tais economistas afirmam também que a revogação do teto de gastos jogaria o país numa espiral inflacionária devido os efeitos da desvalorização da taxa de câmbio, o que produziria um arrocho salarial, com efeito negativo para a classe trabalhadora.

A ideia de que o teto de gastos é fundamental para garantir a disciplina fiscal é uma falácia. Em primeiro lugar, o teto de gastos se mostrou incapaz de impedir que o Governo Bolsonaro não apenas realizasse um volume de gastos de R$ 795 bilhões extra teto em 4 anos, como não impediu a criação de novos gastos públicos a menos de seis meses das eleições, algo que é explicitamente vedado pela legislação eleitoral. Deste modo, o teto de gastos não impediu o maior populismo eleitoral da história da República sob o governo de Jair Bolsonaro, com enorme complacência do mercado financeiro.

Fraga, Bacha e Malan argumentam que o Brasil paga taxas de juros altíssimas porque o Estado não é percebido com um bom devedor. Essa afirmação está equivocada. A avaliação de mercado sobre o risco envolvido em emprestar dinheiro para governos soberanos pode ser medida, entre outras formas possíveis, pelo EMBI + calculado pelo Banco J.P. Morgan. No dia 02 de janeiro de 2002, primeiro dia útil do seu primeiro mandato como Presidente da República, Vossa Excelência herdou do governo anterior – no qual trabalharam Fraga, Bacha e Malan – um risco país medido pelo EMBI + de 1527 p.b, ou seja, um spread de 15,27 % sobre a taxa de juros dos títulos da dívida pública norte-americana de idêntico prazo de maturidade. No dia 31 de dezembro de 2010 o risco país havia se reduzido para 189 b.p; prova inconteste da confiança do “mercado” na responsabilidade fiscal do seu governo. O teto de gastos foi aprovado em segundo turno no Senado Federal no dia 13 de dezembro de 2016, data na qual o risco país medido pelo EMBI + do J.P. Morgan se encontrava em 324 b.p, valor 71,42% acima do registrado do último dia de governo do seu segundo mandato como Presidente da República. No primeiro dia útil do governo de Jair Bolsonaro o risco país se encontrava em 275 p.b, valor apenas 15% inferior ao observado no dia da aprovação da Emenda Constitucional do Teto de Gastos pelo Congresso Nacional, mas 45,5% superior ao verificado em 31/12/2010, último dia do seu segundo mandato como Presidente da República. A avaliação do mercado, tal como expressa nos preços dos títulos da dívida pública transacionados nos mercados internacionais, é claríssima: o teto de gastos não foi capaz de reduzir o risco país, mesmo antes dos “estouros do teto” patrocinados pelo governo Bolsonaro, aos valores verificados ao final do seu segundo mandato presidencial.

Na carta endereçada a Vossa Excelência, Fraga, Bacha e Malan também afirmam que a elevação da inflação ocorrida entre 2021 e 2022 foi o resultado do descontrole dos gastos públicos patrocinado pelo governo Bolsonaro, o qual “furou” o teto de gastos em R$ 117,2 bilhões em 2021 e R$ 116,2 Bilhões (previsto) para o ano de 2022. Esse é outro equívoco na carta dos economistas supracitados. A elevação da inflação não foi um fenômeno restrito ao Brasil e tampouco deve-se ao desequilíbrio fiscal. Com efeito, a pandemia de covid-19 e a invasão da Ucrânia pela Rússia foram eventos extraeconômicos que geraram um enorme choque de oferta a nível mundial, quer pela desorganização das cadeias globais de valor (caso da pandemia) quer pelas restrições impostas a exportação de petróleo, gás, soja, milho e trigo por conta dos desdobramentos do conflito da Ucrânia. Esse choque de oferta global produziu um aumento dos preços dos produtos intermediários, energia e alimentos que está alimentando a escalada inflacionária em todo o mundo. A inflação acumulada em 12 meses na União Europeia, calculada em outubro de 2022, se encontra em 11,25%, quase o dobro do valor observado no mesmo período para o Brasil. Na austera Alemanha a inflação se encontra em 11,6% no acumulado em 12 meses. Nos Estados Unidos a inflação acumulada em 12 meses está em 7,7% (dados de outubro de 2022). A política fiscal e monetária do Brasil tem capacidade muito restrita de intervir num processo inflacionário que é gerado fora do país.

No final da carta encaminhada a Vossa Excelência, Fraga, Bacha e Malan afirmam que o problema da falta de recursos para saúde, educação, assistência social e investimento público não são decorrência do teto de gastos, mas da falta de prioridade dada pelo governo a essas áreas. Isso é uma meia verdade. Com efeito, é inegável que o governo de Jair Bolsonaro, tendo Paulo Guedes como Czar da Economia, só deu atenção a assistência social quando isso lhe era eleitoralmente conveniente. Quanto a saúde e educação os números de mortos durante a covid-19 e a falta de recursos para pagar a merenda escolar falam por si mesmos. Mas o teto de gastos é um elemento que impõe um esmagamento de médio e longo-prazo sobre o orçamento dedicado a essas áreas. Isso porque ao congelar em termos reais por um período de 20 anos, a contar de 2016, os gastos primários da União o crescimento puramente vegetativo dos gastos com previdência social, os quais mesmo após a reforma previdenciária continuam crescendo 3% a.a em termos reais, faz com que os demais itens do orçamento da União atuem com variável de ajuste para fechar o orçamento, comprimindo os mesmos. Durante o governo Bolsonaro, além da redução do investimento público e dos recursos destinados as áreas de saúde e educação, a folha de salários dos servidores (ativos e inativos) da União foi reduzida de uma média de 4,4% do PIB durante os governos Fernando Henrique Cardoso, Lula, Dilma e Temer para menos de 3% do PIB em 2022. Isso porque o governo Bolsonaro, ao não conceder reajuste aos servidores públicos nos últimos 4 anos, fez com que a inflação corroesse o valor real dos salários dos servidores da União. O problema é que esse processo de ajuste das demais rubricas do orçamento público chegou ao limite. Não é mais social e politicamente possível reduzir o investimento público, ou os gastos com saúde e educação, ou manter congelados os salários dos servidores públicos. Em outras palavras, o teto de gastos é inviável. Essa é a razão pela qual deve ser substituído por uma nova regra fiscal, cuja definição deverá ser feita a partir do momento em que Vossa Excelência assuma efetivamente, pela terceira vez, o cargo de Presidente da República Federativa do Brasil.

Para finalizar esta carta, gostaríamos de fazer um alerta a Vossa Excelência. No debate sobre o ajuste fiscal no Brasil existe um elemento ausente, a saber: os gastos com o pagamento de juros da dívida pública. Em 2022 os gastos com juros serão de mais de R$ 500 bilhões, devendo ultrapassar os R$ 700 bilhões no próximo ano. Trata-se da segunda maior rubrica do orçamento público, ficando atrás apenas dos gastos com previdência social. Esse volume de pagamento de juros é o maior programa de transferência de renda do mundo, só que é uma transferência de renda de toda a sociedade para o 1% mais ricos de nossa população. Não existem soluções mágicas para o problema dos juros como tem sido sustentada, por exemplo, pela famosa “auditoria cidadã da dívida”. Por outro lado, o volume pago com juros não decorre de um elevado endividamento público como proporção do PIB (atualmente em 77,12% do PIB segundo dados do Banco Central do Brasil para setembro de 2022). A título de comparação a Espanha tinha, em março de 2022, uma dívida pública como proporção do PIB de 117,7%, mas paga apenas 2% do seu PIB como juros sobre a dívida pública. Não existe uma relação direta entre o tamanho da dívida pública como proporção do PIB e o custo de carregamento da dívida pública, o qual é, em larga medida, determinado pela política monetária conduzida pelo Banco Central.

Todo o complexo de taxas de juros no Brasil é uma anomalia na comparação com o resto do mundo. Nos últimos 30 anos o Brasil não apenas exibiu uma das mais altas, se não a mais alta, taxa básica de juros do mundo; como também as maiores taxas de juros sobre empréstimos bancários e cartões de crédito. Nosso sistema financeiro é gigante e disfuncional, pois não atua como criador de crédito e de financiamento do investimento e do consumo do setor privado; mas como corretor dos rentistas que vivem às custas do financiamento da dívida pública. No Brasil a verdadeira luta de classes não é entre capital e trabalho, mas entre o capital financeiro, de um lado, e os trabalhadores e o capital produtivo do outro. Esse é o conflito de classes que Vossa Excelência deverá arbitrar a partir do dia 01 de janeiro de 2023. Neste contexto, entendemos ser absolutamente legítimo e viável abrir espaço no orçamento para viabilizar gastos públicos imprescindíveis para o enfrentamento da enorme crise social e econômica que o país está passando. Isto deverá ser combinado, quando estiver empossado, com a adoção de uma nova regra fiscal que combine flexibilidade na execução do orçamento com sustentabilidade da dívida pública no médio e longo prazo.

Era isso o que queríamos comunicar a Vossa Excelência. Sem mais por hora nos despedimos cordialmente, com sinceros votos de sucesso em seu terceiro mandato como Presidente da República.

José Luis da Costa Oreiro (UnB, Líder do Grupo de Pesquisa Macroeconomia Estruturalista do Desenvolvimento)

Luiz Fernando Rodrigues de Paula (UFRJ, Vice-Líder do Grupo de Pesquisa Macroeconomia Estruturalista do Desenvolvimento)

Luiz Carlos Bresser-Pereira (FGV-SP, Professor Emérito)

Kalinka Martins da Silva (IFG, Professora)

Luiz Carlos Garcia de Magalhães (IPEA, Técnico)